夫婦におすすめのクレジットカード9選!家族カードのメリットや選び方をFPが徹底解説

夫婦におすすめのクレジットカードをお探しですね?この記事では、ジャンル別で夫婦におすすめのクレジットカードを9枚紹介します。その他にも夫婦で持つメリットや選ぶ際のポイントまで解説していきます。ぜひ、クレジットカード選びの参考にしてください!

【FP解説】夫婦でクレジットカードを使うなら家族カードがおすすめ!

——夫婦で家計も共にする方にとって、クレジットカードの扱いに悩むこともあるはず。今回は企業にアドバイスも行っているFP1級の阿部さんにお話を伺います。

夫婦でクレジットカードを使う場合、家族カードがおすすめ。年会費の節約につながる・審査に通りやすい・効率的にポイントが貯まるなど沢山のメリットを受けられます。

家族カードとは、クレジットカードの本会員の家族であれば同等の機能や特典を持つカードが発行できるサービスです。夫婦で同じクレジットカードを使うことで出費を抑え、管理を簡単にしていきましょう。

夫婦で同じクレジットカード使っていると、いろいろな情報を共有できて安心できますよね!

すでに作りたいクレジットカードが決まっている方は、「家族カードを作るときに注意すべき3つのこと」を先にご覧ください!

夫婦で家族カードを持つ大きなメリット5選

夫婦で家族カードを持つ、具体的なメリットを紹介します。ぜひご確認ください。

——夫婦に家族カードの発行をおすすめする背景にある、5つの大きなメリットは、以下の通りです。

- 年会費の節約につながる

- 本会員とほぼ同等のサービスを家族会員も受けられる

- 夫婦で効率的にポイントを貯められる

- 家計管理が楽になる

- 審査に通りやすい

それでは、順番に一つずつ解説していきます。

1. 年会費の節約につながる

家族カードは本カードを発行するよりも年会費が安い、もしくは無料になるため節約につながります。例えば、本カードなら年会費11,000円(税込)かかるdカード GOLDも、1枚目の家族カードであれば年会費無料で使えるのです。

夫婦ともに別々のクレジットカードを作成するよりも、家族カードを作るほうが家族全体の出費を減らせるメリットがあります。

\申し込みはこちら!/

2. 本会員とほぼ同等のサービスを家族会員も受けられる

本会員のクレジットカードに付帯するサービスや特典を、家族カードでもほとんど同じように受けられます。なぜなら、カード発行会社は毎月利用する顧客を増やしたいので、本会員の家族は優良顧客であるためです。

一部の家族カードでは本会員と同様に空港ラウンジが無料で利用できたり、海外旅行保険が数千万円補償されたりと、充実の特典を受けられます。

より贅沢な特典を得たい方はハイステータスなカードを本会員と一緒に発行しましょう。

3. 夫婦で効率的にポイントを貯められる

家族カードを発行すれば、夫婦で効率的にポイントを貯められます。夫婦で別々のクレジットカードの本会員になっている場合、ポイントも当然別々に貯まってしまいます。

しかし、家族カードであればポイントは本会員に付与されるため、まとまったポイントが素早く手に入るのです。

特に、搭乗券の購入やマイルへの移行など、まとまったポイントが必要なものを目当てにされる方におすすめです。

4. 家計管理が楽になる

家族カードを持つことで、家計の管理が楽になります。夫婦の引き落とし口座が一緒になるので、利用明細を見ればすぐにどれくらいの出費を何に対して使ったのかをを確認できます。

それだけでなく、子供がクレジットカードを持つ場合にも役立ちます。子供の出費を確認できるので、お金を使いすぎることを防ぐことも可能なのです。

夫婦間だけでなく、子供まで一緒に管理できるのは嬉しいですね!

5. 審査に通りやすい

家族カードに申し込むことで審査に通りやすくなる方もいます。例えば、専業主婦をしている方は収入が比較的少なく、一般カードは審査に通りづらい傾向にあります。

ただ、専業主婦の方が家族カードを発行すれば、審査対象が家族会員ではなく本会員になるため、配偶者の収入が継続的に安定していて支払い能力が問題なければ発行できるのです。

自らの収入が少ない方にとっては、安心して申し込めるとありがたいですよね。

阿部さん「夫婦が同じ扶養に入っているかどうか、についても確認してくださいね…」

【夫婦必見】家族カードが作れるおすすめクレジットカード9選

家族カードの種類は多種多様。夫婦の生活リズムに合った家族カードを見つけることが、更なるお得感に繋がります。ジャンル別におすすめの家族カードを厳選しました。

それぞれ詳しく確認していきましょう。

ポイントを貯めたい夫婦向け

ポイントを貯めてお得に買い物をしたい人に向けて、4枚のクレジットカードを紹介します。

それでは、順番に説明していきます。

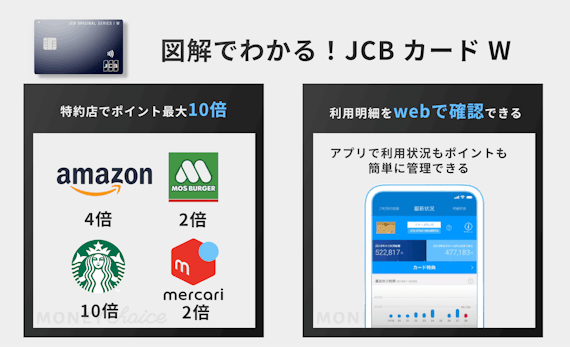

①JCB CARD W

JCB CARD Wは本会員も家族カードも年会費無料で発行できる人気の高いクレジットカードです。人気のある理由は、シンプルにポイント還元率が他のクレジットカードよりも優れているためです。

一般的には0.5%の基本ポイント還元率も、JCB CARD Wでは1.0%と高還元です。また、下記の通り、特約店での買い物で最大ポイント10倍にまで上がります。

▼主な特約店

使い勝手のいいお店やサービスでポイント還元率が良いことは嬉しい点ですね。

ただ、海外の加盟店数が少ないJCBのクレジットカードなので、JCB CARD Wは国内でポイントを貯めたい人にイチ推しです。

JCB CARD Wについてもっと詳しい情報を知りたい方は、ぜひ以下の記事を参考にしてみてください!

\申し込みはこちら!/

②楽天カード

楽天カードは、年会費無料の家族カードを5枚まで発行可能です。楽天カードの公式HPには「12年連続顧客満足度 第1位」との記載があり、幅広い層に人気のあるクレジットカードです。

-

楽天市場での買い物でポイント3.0%貯まる

-

基本ポイント還元率が1.0%と高還元

-

ETCカードでもポイント還元率1.0%

-

収入に不安のある方でも、比較的作りやすい

楽天でよく買い物をされる夫婦は、楽天カードを選んで後悔することはありません。

「みんなが持っているクレジットカードなら安心して使える」という方にはもってこいの1枚です。

\申し込みはこちら!/

③dカード GOLD

dカード GOLDは、ドコモ携帯やドコモ光を使われている夫婦にイチ推しのクレジットカード。なぜなら、ドコモ携帯とドコモ光の支払いに対して、利用金額の10%がポイントとして還元されます。

家族カードは1枚目であれば無料ですし、その他にもまだまだdカード GOLDの魅力はあります。

-

基本ポイント還元率が1.0%

-

購入してから3年間は最大10万円のケータイ補償が付帯

-

海外旅行保険では本会員は最高1億円補償、家族は1,000万円補償

ドコモユーザーや保険が充実のクレジットカードをお探しの夫婦に、ぜひおすすめの1枚です。

とにかくドコモユーザーは絶対に持っておきたい1枚!間違いなく年会費以上にお得です!

\申し込みはこちら!/

dカード GOLDに興味のある方は、デメリットも知っておきましょう。以下の記事が参考になると思いますよ。

④三井住友カード(NL)

三井住友カード(NL)は、本会員カードはもちろん、家族カードも年会費永年無料で持つことができるので、発行する際は年会費を気にせずに申し込めるのがポイントです。

また、発行できる家族カードの枚数制限もないので、子供との共有も可能。本会員と同様のポイント特典を受けられます。

-

対象のコンビニ・飲食店で最大7%ポイント還元

-

ナンバーレスなのでセキュリティ面で安心

-

SBI証券の投資信託をクレジットカードで積立するとポイントが貯まる

-

スマホでもカードでもタッチ決済で簡単支払い

対象のコンビニや飲食店でのスマホやカードでのタッチ決済で最大7%ポイント還元が受けられるので、日常使いに便利なカードです。

\申し込みはこちら!/

マイルを貯めたい夫婦向け

「マイルを貯めて、夫婦で旅行を楽しみたい」「出張の機会が多くて、マイルが貯まるカードが欲しい」そんな方に向けたマイルがザクザク貯まるクレジットカードを3枚紹介します。

それでは、順に1枚ずつ説明していきます。

①ANAアメリカン・エキスプレス・カード

ANAアメリカン・エキスプレス・カードは、マイルを貯めたい夫婦におすすめのクレジットカードです。家族カードは2,750円と本会員の約3分の1の金額で利用できます。

また、マイルは以下のように貯められます。

- 入会すれば1,000ボーナスマイルもらえる

- 毎年の更新時に継続すれば1,000マイルがプレゼントされる

- ANA便に搭乗すれば、基本マイルにボーナスマイルが10%加算される

- ANAグループでクレジットカードを利用すればポイント還元率1.5%になる

マイルが貯まる他にも、手荷物無料宅配サービスや国内外のラウンジが無料で使える空港ラウンジサービスといった、トラベル特典が豊富にあります。

ANAアメックスの空港ラウンジ等の特典は以下の記事にまとめてあるので、ぜひ参考にしてみてください!

ANAを利用する機会のある夫婦はANAアメリカン・エキスプレス・カードがおすすめです。

\申し込みはこちら!/

②JAL普通カード

JAL普通カードは、マイルを貯めたい人の第一歩としておすすめのクレジットカードです。初年度は年会費無料なので、JALカードが合うかどうかを試せます。

JAL普通カードでは以下の通り、マイルが貯まります。

- 入会してから最初の搭乗で1,000ボーナスマイル

- 毎年初回の搭乗で1,000ボーナスマイル

- JAL便を搭乗するたびに区間マイルにプラス10%

- マイル還元率0.5%のところ、年会費:3,300円の「JALカードショッピングマイル・プレミアム」に加入すれば2倍のマイルが貯まる

マイルが貯まるクレジットカードの中では、年会費が非常に低くなっています。さらに貯まったマイルは航空券以外にも、さまざまな場面で利用可能なのでマイルの使い所に困ることもありません。

マイルが貯まるクレジットカードをお探しで、利用する航空会社にこだわりのない夫婦は、JAL普通カードを申し込めば間違いなしです。

\申し込みはこちら!/

③JAL CLUB-Aゴールドカード

ステータスが高く、マイルが貯まるクレジットカードをお探しの夫婦には、JAL CLUB-Aゴールドカードがおすすめです。ゴールドカードなため、JAL普通カードよりも豪華な特典が付帯しています。

- 100円の買い物につき1マイル貯まる

- 入会後初の搭乗で5,000マイル、毎年更新後の初の搭乗で2,000マイル手に入る

- 搭乗する度に区間マイルの25%プラス分のマイルが得られる

- 自動付帯の国内外の旅行保険が最高5,000万円補償と充実

- 機内販売が10%引き、国内空港店舗も5〜10%割引で利用できる

- etc...

クレジットカードを利用せずとも所有しているだけで保険の対象になる自動付帯なことも、嬉しいポイントです。海外の旅行や出張の機会が多い夫婦の方はぜひ検討してください。

\申し込みはこちら!/

充実の保険を求める夫婦向け

クレジットカードを発行する目的として、保険が充実していることを重要視される夫婦におすすめのクレジットカードを紹介していきます。

それでは、下記にて2枚とも詳しく説明します。

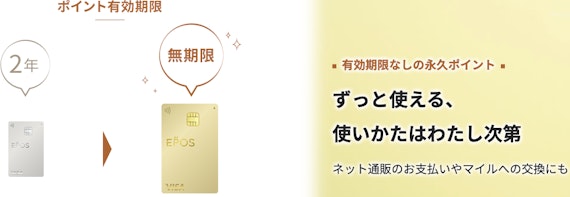

①エポスゴールドカード

エポスゴールドカードは最高1,000万円の海外旅行保険が自動で付帯しています。自動付帯であれば、旅行費用をカードで支払うことが条件の利用付帯とは異なり、カードを持っているだけで補償を受けられるのです。(※10/1~利用付帯に変更)

また、年会費が年間50万円以上の利用で無料になることも魅力の1つ。公共料金などの固定費をエポスゴールドカードで支払えば、毎月4万円ちょっとの利用で達成できるので簡単に年間費無料にできるおすすめのゴールドカードです。

さらにエポスゴールドカードは、貯まったポイントの有効期限が無期限なので、失効を気にせず使えます。

実質年会費無料で使えるゴールドカードは多くないので、お得な1枚です。

\申し込みはこちら!/

②アメックス・グリーン

アメックス・グリーンは高ステータスとして有名なアメックスが発行するクレジットカードです。年会費は比較的高い分、付帯している保険は充実しています。

- 国内・海外旅行保険は最高5,000万円補償

- 最高500万円補償のショッピング保険

他にも同伴者1人まで無料の国内28箇所・海外1箇所で使える空港ラウンジサービスや、手荷物無料配送サービスなど、旅行に関するサービスが豊富です。

さらに、充実の保険や手厚い待遇だけでなく、しっかりとポイントが貯まり、お得に使えます。

アメックスグリーンについて、もっと詳細な情報を知りたい方は以下の記事を参考にしてみてください!

海外旅行によく行く夫婦の方に最もおすすめしたい1枚です。年会費は高いですが、それ以上の特典があること間違いなしです!

\申し込みはこちら!/

夫婦で家族カードを選ぶときの3つのポイント

夫婦で家族カードを選ぶときのポイントを3つまとめました。

- ポイントやマイルが貯まるか

- 年会費の元を取れるか

- 付帯保険が充実しているか

それぞれ、以下にて詳しく書いていきます。

①ポイントやマイルが貯まるか

ポイントやマイルがよく貯まるクレジットカードは、家族カード向き。家族で協力すれば効率的にポイントを貯めることができ、貯まったポイントでお得に旅行や買い物ができます。

一般的なクレジットカードの還元率は0.5%で、高還元率なもので1.0%。またクレジットカードによっては特定のお店で還元率がアップするので、よく使うお店での還元率もチェックしましょう。

クレジットカードを決める際は、自分にあったカードを選ぶことが最も大切です。

\ポイントを貯めたい方におすすめのJCB CARD Wはこちら/

②年会費の元を取れるか

家族カードを発行する上で、年会費の元を取れるかは事前に検討しましょう。特典や保険などが充実していても、使わなければ損をしてしまいます。

そのため、年会費以上にお得な体験ができるようライフスタイルに合わせたクレジットカードを発行しましょう。初心者の方には、年会費無料でも特典やポイント還元率が充実しているクレジットカードがおすすめです。

年会費無料のクレジットカードは以下の記事にまとめているのでぜひ参考にしてみてください!

\年会費無料で最もおすすめのJCB CARD Wはこちら!/

③付帯保険が充実しているか

付帯保険が充実している家族カードをおすすめします。海外に行く際には海外旅行保険が充実しているクレジットカードを持っていればトラブルに巻き込まれた際の助けとなります。

例えば、家族での旅行中に病気や事故で入院をすれば、1日入院費が10万円を超える国もあります。保険がなければ大きな痛手となるので、出来る限り補償額の高いクレジットカードを選びましょう。

外国では日本より圧倒的に医療費が高いこともよくあるので、付帯保険があると安心して旅行できます。

\付帯保険が充実しているアメックスグリーンはこちら/

夫婦で家族カードを作るときに注意すべき3つのこと

ここでは、家族カード作成における3つの注意点をまとめました。

- 利用限度額が本会員と共有される

- 利用履歴がバレる

- 家族会員はクレヒスを築けない

それでは、順に一つずつ説明していきます。

①利用限度額が本会員と共有される

家族カードの利用限度額は本会員のクレジットカードと利用限度額が共有されます。家族のうち1人が多額の支払いを続けて利用限度額を超えた場合、他の家族も使えなくなってしまうのです。

そのため、申し込み前にに十分な利用限度額であるかどうかチェックしましょう。

万が一限度額に到達してしまった時のことを考えて、クレジットカードの2枚持ちをおすすめします。

2枚持ちにおすすめのクレジットカードは以下の記事で紹介しているので、ぜひ参考にしてみてください!

②利用履歴がバレる

家族カードと本会員のクレジットカードの利用履歴は共有されるので、家族にバレたくない明細も隠すことができません。

そのため、履歴を残したくない出費があれば現金で支払うようにしましょう。

③家族会員はクレヒスを築けない

家族会員は、利用履歴を意味するクレジットヒストリー(以下、クレヒス)が貯まらないことにも注意が必要。

良好なクレヒスがあることはクレジットカードの審査において、返済能力をアピールする重要な材料となります。クレヒスがない人は、カード発行会社が信用できるだけの材料が足りないため、審査に落ちやすくなってしまいます。

将来ローンを組んだりすることがない方にとっては、特に大きな問題ではないです。

夫婦で話して目的に合った家族カードを発行しよう

夫婦でクレジットカードを使うなら、家族カードが断然おすすめです。年会費も抑えながら、家計管理が楽になりますし、特典や付帯保険も本会員と同様のサービスを受けられるためです。

ただし、年会費がかかる家族カードでは、利用する目的やライフスタイルに合っていなければ、十分に使いこなせず損をしてしまう可能性も。そのため、事前に夫婦で話し合い、お得に使える家族カードを発行しましょう。

よくある質問

-

家族カードが作れる家族の範囲はどこまで?

家族カードが作れる家族の範囲についてはカード会社の規定によって異なるが、一般的には1親等以内の配偶者や両親、子どもが範囲になることが多いです。

-

家族カードの発行枚数の制限はある?

家族カードの発行枚数はカード会社の規定によって異なるので、事前にカード会社に確認しておきましょう。

-

本会員のカードを解約した場合でも家族カードは利用できる?

本会員のカードを解約した場合、家族カードの利用は原則不可です。別途新規で申込が必要になります。

実は、クレジットカードを別々で所有したり共有したりするよりも、夫婦なら家族カードを作ってしまった方がかなりお得です。家族カードがおすすめな理由を解説します。